Tras la crisis inmobiliaria del año 2007 los bancos españoles se hicieron con un parque inmobiliario de amplias proporciones. Hoy en día estas viviendas de los bancos siguen siendo una parte importante del mercado inmobiliario, por lo que comprar casa al banco sigue siendo una posibilidad a tener en cuenta.

En general, y a pesar de las ventajas que los bancos proporcionar a quienes sostienen sus viviendas, el parque de viviendas de las entidades financieras en España sigue siendo enorme. Esto significa que, efectivamente, para los bancos vender casas de su propiedad es una cuestión importante. Sin embargo, a pesar de las supuestas ventajas, hay que revisar muy bien las condiciones que se ofrecen ya que, tampoco aquí, es oro todo lo que reluce.

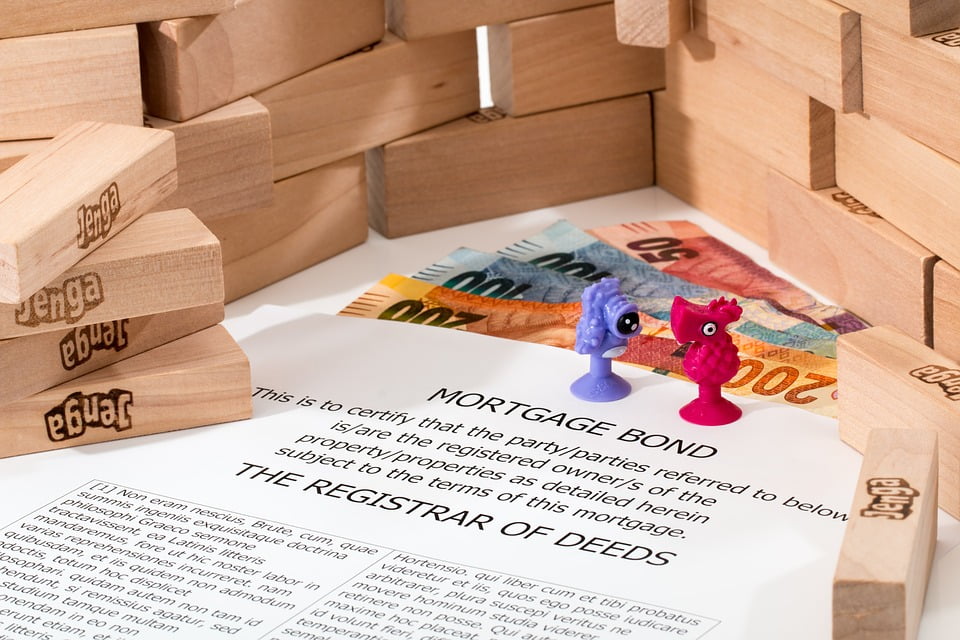

En principio el atractivo fundamental cuando se ofrecen estas viviendas de los bancos es el de unas hipotecas concedidas por la misma entidad financiera en condiciones favorables, condiciones que hay que revisar a fondo ya que la letra pequeña a veces puede convertir este producto en no tan interesante.

Los bancos como inmobiliaria

Queda claro que las entidades financieras no son inmobiliarias, sin embargo, son una parte fundamental del mercado inmobiliario bien a través de empresas creadas ex profeso para gestionar el parque de viviendas de la entidad, bien a través de herramientas de comercialización externa en las que colocar las viviendas propiedad de la entidad.

Esto hace que la oferta sea muy amplia, y que en general se base en supuestas mejoras con respecto a la adquisición de otras viviendas con otras hipotecas.

En principio debemos fijarnos en el precio que se nos ofrece para la compra de vivienda. Generalmente las ofertas inmobiliarias de la banca suelen anunciarse con grandes descuentos sobre los precios de mercado, sin embargo, hay que contrastar profundamente este dato. El motivo es evidente, la caída del valor de la vivienda en la última década, a pesar del ligero repunte del último año y medio, hace que los precios de mercado hayan variado de manera importante en lapsos cortos de entre 3 y 4 años, esto significa que un descuento sobre un supuesto precio del año 2014 puede no ser realmente nada significativo ya que el precio de la vivienda no ha aumentado sino que durante 2014 y 2015 continuó bajando.

Por otro lado hay que tener claro que no siempre los supuestos valores de tasación son realistas respecto a los valores de mercado en la actualidad. Antes de analizar si una oferta es buena o no de manera intrínseca en relación al precio por metro cuadrado, debemos analizar los precios medios a los que se ha vendido vivienda en el propio entorno en el último semestre o en el último año. También en un ámbito geográfico algo más amplio, barrios, localidades, etcétera. Este indicador va a significar la realidad del mercado inmobiliario en el que el precio de salida generalmente se vuelve mucho hacia abajo.

Una vez analizado el precio de la vivienda que se nos propone, y si éste resulta satisfactorio, llega el momento de estudiar a fondo la hipoteca de la entidad financiera nos propone.

Hay que recordar antes me nada que generalmente la opción de contratar hipoteca y comprar piso en rebaja es vinculante, es decir, en muchos casos las bonificaciones tanto de la hipoteca como el descuento del piso tienen que ver con la contratación del hipoteca a la propia entidad financiera.

En este artículo te enseñamos a detectar las cláusulas abusivas en los productos bancario.

Hipotecas para pisos de la banca

Las hipotecas para pisos del propio banco no son productos específicos generalmente, es decir, salvo casos aislados no se trata de hipotecas con unas características que las definan claramente distintas al resto de hipotecas.

Lo que solemos encontrar es la bonificación como respuesta a la adquisición de una vivienda de la entidad, es decir, una hipoteca con ciertas ventajas respecto a las hipotecas tradicionales, o a la propia hipoteca que podríamos adquirir en la entidad si la vivienda no fuera de su propiedad.

Las ventajas suelen dividirse en tres grandes grupos:

- Bonificación al diferencial: en este caso la entidad lo que hace es restar un pequeño porcentaje al diferencial que aplica en el tipo de interés, de este modo considera que la hipoteca sea algo más barata que la media. También puede darse una combinación de reducción del diferencial y reducción de alguna de las comisiones aunque no es tan frecuente.

- Bonificación en límites de financiación: en la actualidad es muy difícil encontrar una hipoteca con un límite máximo de financiación por encima del 70% del valor de tasación o el precio de compra de la vivienda (del menor de los dos). En las viviendas propiedad de los bancos las hipotecas de las propias entidades financieras pueden modificar este parámetro y podemos encontrar algunas propuestas que incluso pueden alcanzar al 100% de la financiación. Sin embargo, este apartado también ha ido disminuyendo como bonificación.

- Bonificación aumentando el plazo de amortización: una de las bonificaciones crecientes ya que en los últimos años los plazos de amortización se ha vuelto muy rigurosos y difícilmente superan los 30 años. En las hipotecas para viviendas de los bancos podemos encontrar fácilmente plazos de amortización de 40 años e incluso por encima. Esto lo que se percibe como una ventaja, no siempre lo es realmente, hay que tener en cuenta que a mayor plazo de amortización mayor cantidad de intereses vamos a acabar pagando.

En el apartado de gastos estas hipotecas no se diferencian mucho de cualquier otra en cuanto a comisiones y su aplicación, aunque ya hemos dicho que en algunos casos estas pueden verse rebajadas. Generalmente el valor del costo de tasación será asumido por la entidad financiera ya que en este caso la vivienda ya suele encontrarse tasada, pero nos remitimos al primer punto de este artículo, hay que contrastar ese valor de tasación siempre con los precios reales del mercado.

Descubre en este post dos productos bancarios que debes tener en cuenta.

Claves antes de contratar hipotecas para viviendas del banco

En la actualidad las mejores hipotecas las encontramos, en cuanto condiciones, en aquellas con un amplio grado de vinculación, es decir, las que a la vez de la contratación del propio préstamo hipotecario exigen la contratación de otros productos, la permanencia, etcétera.

Estas hipotecas, con un grado tan elevado de vinculación no siempre son lo más interesante para el bolsillo del usuario. Hay que pensar muy bien cuestiones como la contratación de productos que tal vez no sean necesarios, los periodos de permanencia obligatoria con penalización en caso de abandono del producto, etcétera. Estas hipotecas se encuentran muy presentes dentro de la oferta global de hipotecas para viviendas del banco, es decir, es muy probable que la hipoteca que se nos proponga en este caso tenga algo que ver con las hipotecas vinculadas, por tanto es el primer dato a tener en cuenta de análisis previo a la contratación de la hipoteca.

Por otro lado es importante darse cuenta que a pesar de poder obtener algo más de financiación, va a ser difícil obtener el 100% del valor de la vivienda financiado la hipoteca. Si esto le sumamos los gastos de contratación y formalización de toda la operativa antes de adquirir la vivienda, que puede suponer entre un 10% y un 15% del valor de la casa, nos hacemos idea de la necesidad de financiar otra parte importante de dinero no contemplada en el préstamo hipotecario. Esto es relevante ya que la práctica (desafortunadas) de incluir todo tipo de financiación cargada dentro de la hipoteca ya no es prácticamente inviable, con lo que deberemos poseer recursos propios o acudir a un préstamo al consumo.

2 responses to “Comprar casa al banco ¿mejor o peor?”